在当今复杂多变的经济环境中,企业的财务健康与可持续发展离不开两个核心职能部门的高效协同:资金管理部和资产投资管理部。它们如同企业航行的双轮,一个确保航船平稳前行,一个负责寻找更广阔的海洋,共同驱动企业价值最大化。

资金管理部:企业流动性的守护者

资金管理部,常被视为企业的“心脏”和“血液中枢”。其核心职责是确保企业在任何时间点都拥有充足的流动性,以支持日常运营、应对突发需求并抓住即时机遇。具体工作包括:

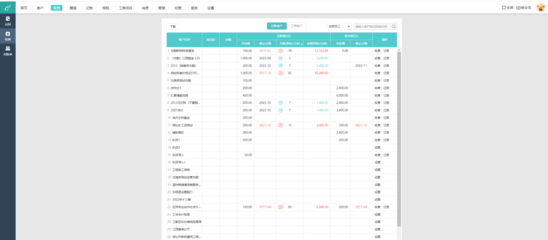

- 现金流管理:精确预测未来的现金流入与流出,通过优化应收账款、应付账款和库存管理,维持现金流的健康与平衡,避免资金链断裂的风险。

- 融资策略:根据公司战略和资金需求,规划并执行最合适的融资方案(如银行贷款、发行债券或股权融资),在控制融资成本的保障资金来源的稳定性。

- 风险管控:识别和管理与资金相关的各类风险,特别是利率风险和汇率风险,通过金融工具进行对冲,保障企业资产价值不受市场剧烈波动的侵蚀。

- 银行关系与账户管理:维护与金融机构的良好关系,优化银行账户结构,提升资金归集与调拨的效率。

简而言之,资金管理部的核心目标是 “安全、效率、合规” ,确保企业生命线的畅通无阻。

资产投资管理部:企业价值的增长引擎

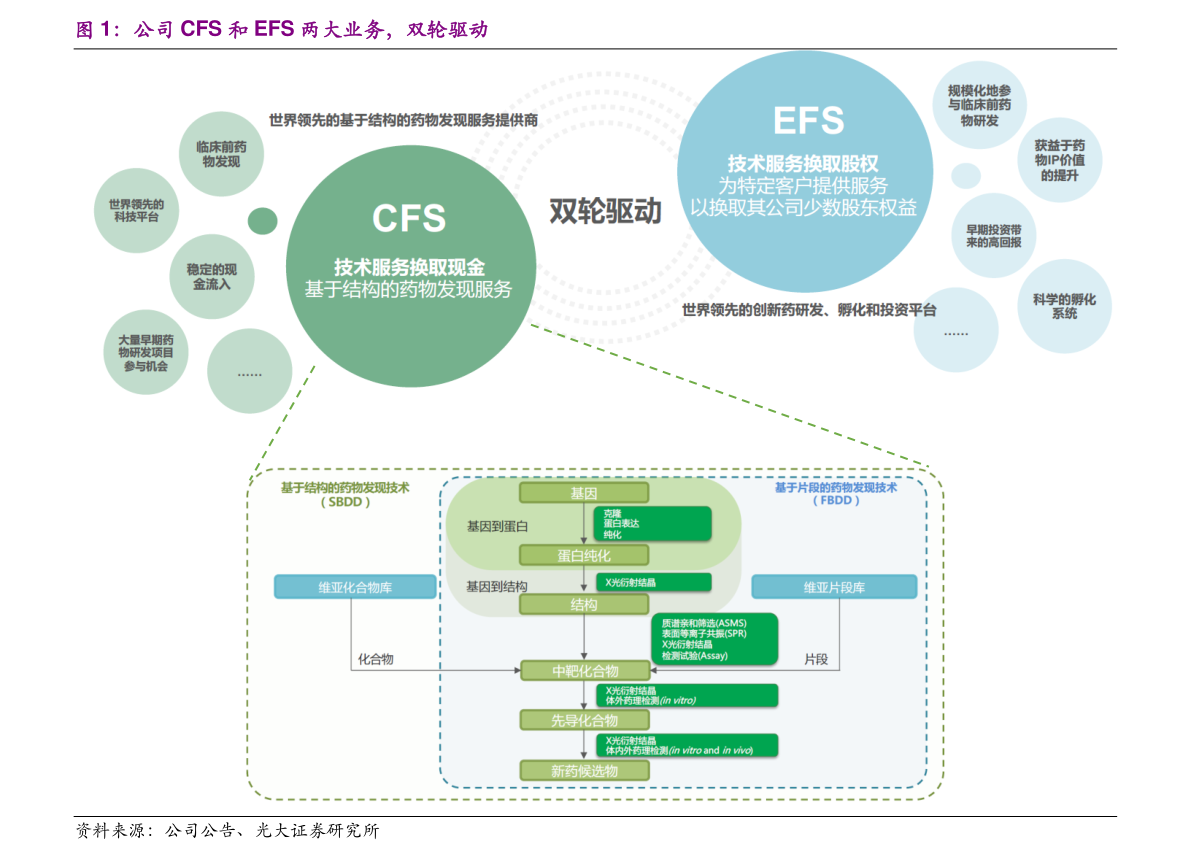

如果说资金管理部关注的是“当下”的生存,那么资产投资管理部则着眼于“未来”的增长。该部门负责将企业的闲置资金或战略性资金进行有效配置,以实现资产的保值增值和长期战略目标。其主要职能包括:

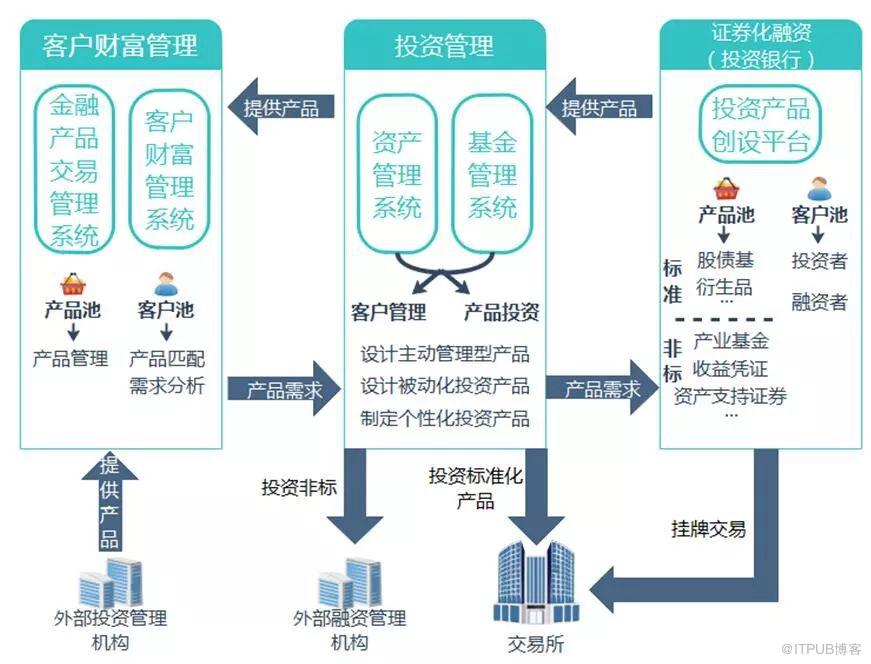

- 投资策略制定:根据公司的风险承受能力、流动性要求和收益目标,制定中长期的投资政策与资产配置方案(如固定收益、权益投资、另类投资等)。

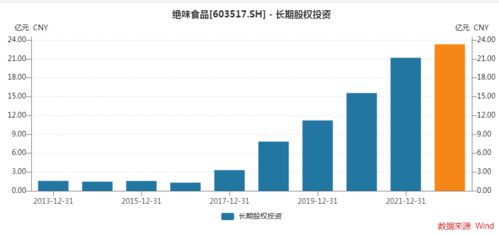

- 投资组合管理:执行投资决策,构建并动态调整投资组合。通过深入研究宏观经济、行业趋势和具体标的,力求在可控风险下获取超额回报。

- 战略性资本配置:参与公司重大资本支出决策(如并购、新建项目、研发投入),评估投资项目的潜在回报与风险,确保资本投向最能创造价值的领域。

- 绩效评估与报告:持续监控投资表现,进行归因分析,并向管理层和董事会报告投资业绩与风险状况。

资产投资管理部的核心使命是 “增值、前瞻、战略” ,驱动企业财富的持续积累。

协同共生:1+1>2的效应

尽管职能侧重不同,但两个部门绝非孤立运作。它们的有效协同是企业财务管理的最高境界:

- 资金供给与需求对接:资金管理部为投资管理部提供清晰、稳定的可用资金“弹药库”和风险边界;而投资管理部创造的收益又能反哺企业整体资金池,增强资金实力。

- 风险的综合平衡:资金管理关注短期流动性风险,投资管理关注长期市场与信用风险。两者需共同在公司整体风险偏好框架下工作,避免为追求高收益而危及流动性安全,或因过度保守而错失增长机遇。

- 战略支持:两者最终都服务于公司整体战略。资金管理保障战略实施的财务基础,而投资管理则直接通过资本配置推动战略落地。

###

在现代企业治理中,专业的资金管理是企业生存的基石,而卓越的资产投资管理则是企业腾飞的翅膀。二者深度融合、高效联动,方能构建起坚不可摧的财务护城河,并不断开拓价值增长的蓝海,最终实现基业长青。因此,企业必须高度重视这两大体系的建设与协同,使其真正成为驱动高质量发展的核心动力。